Actualizado el miércoles, 26 febrero, 2025

Seguro que alguna vez has pensado o estás pensando comprar una casa. Es algo que todo el mundo se plantea alguna vez en la vida, pero que muy pocos disponen de dinero suficiente para hacerlo. Es en este contexto donde aparece la hipoteca.

¿Qué es una hipoteca?

En términos inmobiliarios, una hipoteca es un tipo de préstamo otorgado por una entidad financiera, como un banco o una institución crediticia, que permite a una persona o un individuo adquirir una propiedad inmobiliaria, generalmente una vivienda.

Es un acuerdo legal en el que el prestamista proporciona los fondos necesarios para la compra de la propiedad, y el prestatario se compromete a pagar el préstamo hipotecario en cuotas periódicas a lo largo de un período de tiempo acordado, que suele ser a largo plazo.

La propiedad inmobiliaria adquirida a través de una hipoteca (la vivienda) sirve como garantía o colateral para el préstamo.

Esto significa que, en caso de que el prestatario (el hipotecado) no pueda cumplir con los pagos acordados, el prestamista (en este caso, el banco) tiene el derecho legal de tomar posesión de la propiedad y venderla para recuperar el dinero prestado, a través de la ejecución hipotecaria.

Partes del préstamo hipotecario

Antes de que nos otorguen una hipoteca debemos estar atentos a las condiciones y conocer bien cada término. Para ello, es importante que sepamos qué es cada elemento o cada parte dentro de una hipoteca. Los más relevantes son:

- Importe del préstamo o capital: El capital de una hipoteca es la cantidad de dinero que el prestamista concede al hipotecado o prestatario.

- Garantía: Es aquello que va a garantizar el cumplimiento del préstamo en caso de que no podamos pagarlo. En el caso de una hipoteca hablamos, por un lado, de una garantía hipotecaria (el inmueble o casa) y por otro una garantía personal (tus ingresos, ahorros, etc.) y estas garantías son tanto presentes como futuras, hasta que se acabe pagando el préstamo.

- Interés: Es la cantidad de dinero que gana la entidad financiera por prestarte el importe del préstamo. A menudo viene expresado en forma de porcentaje.

- Gastos de la hipoteca: nos referimos a las comisiones que tiene asociada la hipoteca, los productos combinados a la hipoteca que reducen el tipo de interés (seguros de hogar, vida, etc.) como otros gastos como la tasación bancaria.

- Sistema de amortización: existen diferentes tipos de sistemas de amortización: cuota creciente, alemán, americano y francés. A no ser que pidas un préstamo promotor que probablemente use un sistema americano, tu hipoteca, casi, casi, casi seguro tendrá un sistema de amortización francés. Esto quiere decir que durante la primera parte del préstamo pagarás más intereses y a medida que avance el préstamo, la proporción en la que se amortiza el capital es mayor.

- Plazo de devolución o de amortización: Cantidad de tiempo que tenemos para devolver el préstamo hipotecario. Normalmente, se devuelven en 30-40 años y la edad del titular no debería de superar los 75 años de edad.

- Divisa: normalmente el préstamo te será concedido en euros. En algunas ocasiones en la que recibes tus ingresos en otra moneda, puede que se te conceda en una divisa diferente.

Tipos de hipoteca

Existen varios tipos de hipotecas que se adaptan a las diferentes necesidades y situaciones de los compradores. Aquí te dejo un listado con los principales tipos de hipotecas:

Hipoteca inversa

La hipoteca inversa está diseñada para personas mayores de 65 años o con dependencia. Permite obtener una renta periódica o un pago único utilizando la vivienda como garantía, sin perder la propiedad.

Su principal ventaja es que proporciona ingresos adicionales durante la jubilación sin tener que vender la casa, aunque al fallecer, los herederos deberán pagar la deuda o vender la propiedad.

Hipoteca puente

El préstamo puente está pensada para quienes desean comprar una nueva vivienda sin haber vendido la anterior. Esta opción permite financiar ambas propiedades temporalmente hasta que se venda la primera.

La principal ventaja es que facilita la compra de una nueva vivienda sin tener que esperar la venta de la actual, aunque si la venta de la primera vivienda se retrasa, los costes pueden aumentar.

Hipoteca joven

La hipoteca joven está dirigida a personas jóvenes, generalmente menores de 35 años, y permite acceder a la compra de vivienda con una entrada más baja que en una hipoteca convencional.

La gran ventaja es que se puede dar una entrada más pequeña, aunque puede tener condiciones específicas como plazos más largos o requisitos de edad.

Hipoteca para funcionarios

La hipoteca para funcionarios está destinada a empleados públicos, ofreciendo condiciones más favorables que las hipotecas estándar.

La ventaja principal es la posibilidad de financiar más del 80 % del valor de la vivienda y obtener mejores condiciones en el tipo de interés debido a la estabilidad laboral de los funcionarios.

Hipoteca autopromotor

La hipoteca autopromotor está orientada a personas que desean construir su propia vivienda. El préstamo se entrega en fases según avanza la construcción.

La ventaja es que se adapta a las necesidades de la autoconstrucción, aunque requiere más trámites y seguimiento de plazos.

Hipoteca verde

La hipoteca verde ofrece condiciones de financiación más ventajosas para la compra de viviendas con alta eficiencia energética.

Cuanto mejor sea el certificado energético de la vivienda, mejores serán las condiciones de la hipoteca, especialmente en lo que respecta a los tipos de interés.

La hipoteca con doble garantía

La hipoteca con doble garantía utiliza dos inmuebles como garantía del préstamo, lo que permite acceder a una mayor financiación.

Su principal ventaja es que facilita la obtención de mayores cantidades de dinero, pero ambos inmuebles quedan como garantía, lo que implica un riesgo mayor en caso de impago.

¿De qué depende el importe del préstamo?

En líneas generales, la cantidad de hipoteca que el banco está dispuesta a concederte como máximo, tiene que ver con las garantías que aportes:

1. Personales (medible con el ratio de endeudamiento)

2. Hipotecarias (medible con la tasación bancaria).

A más garantías aportes más importe del préstamo está el banco dispuesto a prestarte.

Ratio de endeudamiento

La entidad financiera no va a permitir que la cuota de la hipoteca sea superior al 40 % de tus ingresos. Si quieres optar a viviendas de más importes necesitarás ganar más o incorporar a otros titulares a la hipoteca.

Tasación bancaria

Es la valoración del inmueble que hace una tasadora homologada por el Banco de España. El banco no te concederá más del 80 % del valor de tasación del inmueble sin superar nunca el 80-100 % del precio de compra.

Si necesitas más importe de la hipoteca necesitarás poner otra vivienda libre de cargas como garantía de pago.

El tipo de interés en la hipoteca

Por el tipo de interés de una hipoteca nos podemos encontrar hipotecas a tipo fijo, variable o mixta. Por otro lado, la TIN y la TAE son dos formas de calcular el tipo de interés de una hipoteca:

Hipoteca con interés fijo

En las hipotecas de tipo fijo, la tasa de interés se mantiene constante a lo largo del plazo del préstamo.

Esto significa que el hipotecado paga la misma cuota durante todo el período de la hipoteca. Las hipotecas de tipo fijo brindan estabilidad y previsibilidad en los pagos mensuales.

Ejemplo: Tienes una hipoteca con un interés fijo del 5 %.

Hipoteca con interés variable

A diferencia de la hipoteca de tipo fijo, en la hipoteca de tipo variable, la tasa de interés y las cuotas pueden cambiar a lo largo del tiempo. El tipo de interés de una hipoteca variable está formado por:

1. Un índice de referencia. Normalmente es el Euríbor.

2. Un diferencial o porcentaje que se le suma al índice.

Suponen una cierta inestabilidad, puesto que dependen de que el Euríbor suba o baje, pero es posible que al final del préstamo hipotecario acabes pagando menos intereses al banco que con una hipoteca fija.

Ejemplo: Tienes una hipoteca al Euríbor + 0,99 %.

Si estás dudando de si la hipoteca variable es tu mejor opción, te recomendamos que te informes sobre la previsión del euríbor.

¿Qué es una hipoteca a tipo mixto?

La hipoteca de tipo mixto combina características de las hipotecas de tipo fijo y de tipo variable.

Por lo general, se establece una tasa fija durante los primeros años de la hipoteca, y luego la tasa se ajusta periódicamente según un índice de referencia, normalmente el Euríbor.

Ejemplo: Tienes una hipoteca fija durante 15 años al 2,5 % y luego al Euríbor + 0,99 %

TIN y TAE

El TIN (tipo de interés nominal) hace referencia a la tasa de interés que se aplica a un préstamo o producto financiero sin tener en cuenta otros gastos o comisiones adicionales. Es la tasa de interés básica que se utiliza para calcular los intereses que se pagarán por el préstamo.

Por otra parte, la TAE, es una medida más completa del costo total de un préstamo o producto financiero. La TAE tiene en cuenta tanto el TIN como otros costos asociados, como comisiones, seguros u otros gastos.

La TAE (tasa de interés equivalente) es una forma de comparar diferentes ofertas de préstamos o productos financieros, ya que refleja el costo total anual que un prestatario debería pagar.

Cuanto más alta sea la TAE, más caro será el préstamo en términos generales. Por lo que, la TAE, al incluir el TIN + gastos y comisiones, siempre será mayor o igual que el TIN.

Con lo cual, la principal diferencia entre TIN y TAE reside en que el primero no incluye otros gastos y comisiones y el segundo sí.

Gastos de una hipoteca

Podemos diferenciar gastos antes de firmar la escritura de compraventa y/o de hipoteca y después de firmar la hipoteca.

Gastos antes de firmar la hipoteca

Entre los gastos que aparecen antes de firmar la hipoteca tenemos:

1. La tasación bancaria. Algunos bancos la pagan si acabas firmando con ellos. Unos 300 euros.

2. La comisión de apertura. Es un porcentaje que se calcula sobre el importe del préstamo concedido.

3. La primera cuota de los seguros asociados a la hipoteca como el de hogar, vida y protección de pagos.

Gastos después de firmar la hipoteca

1. Las comisiones cancelación anticipada del préstamo tanto parcial como total. A tipo fijo la comisión máxima sería del 2 % durante los 10 primeros años y un 1,5 % el resto de años y en el caso de hipoteca a variable del 0,15 % durante los 5 primeros años o del 0,25 % durante los 3 primeros años, de acuerdo, al artículo 23 de la ley de Crédito inmobiliario.

2. Las comisiones de novación y subrogación en el caso de que se produjera.

3. Intereses de demora si los hubiera.

4. Gastos de cancelación de hipoteca. Para que tu hipoteca no aparezca en la nota simple del Registro deberás de asumir este gasto.No tendrás que pagar este gasto si han pasado 20 años desde que terminaba tu hipoteca.

La acción hipotecaria prescribirá a los veinte años, contados desde que pueda ser ejercitada.

Artículo 128 de la Ley Hipotecaria

Requisitos y pasos para solicitar una hipoteca

A la hora de querer solicitar una hipoteca, la entidad financiera estudiará si presentamos garantías suficientes para devolver el préstamo, midiendo el ratio de endeudamiento y la tasación bancaria como hemos visto anteriormente.

De forma general se exigirá una aportación inicial. Es decir, normalmente, los bancos suelen conceder hipotecas que financian el 80% de la vivienda, con lo cual, el 20% restante debe tenerlo ahorrado el hipotecado o prestado por un familiar.

Además, nos pedirán tener una estabilidad profesional, esto es muy importante, puesto que supondría que recibimos ingresos de forma recurrente.

En casos, en los que tengamos un contrato temporal, menos de un año de antigüedad como indefinidos o autónomos será necesario incluir alguien con suficiente solvencia y estabilidad que nos pueda avalar.

Por último, debemos tener un buen historial de pagos. Los recibos del alquiler y de otros préstamos que tengamos deben ser pagados en las fechas en las que toque y tampoco debemos tener otras deudas impagadas con Hacienda, Seguridad Social, etc.

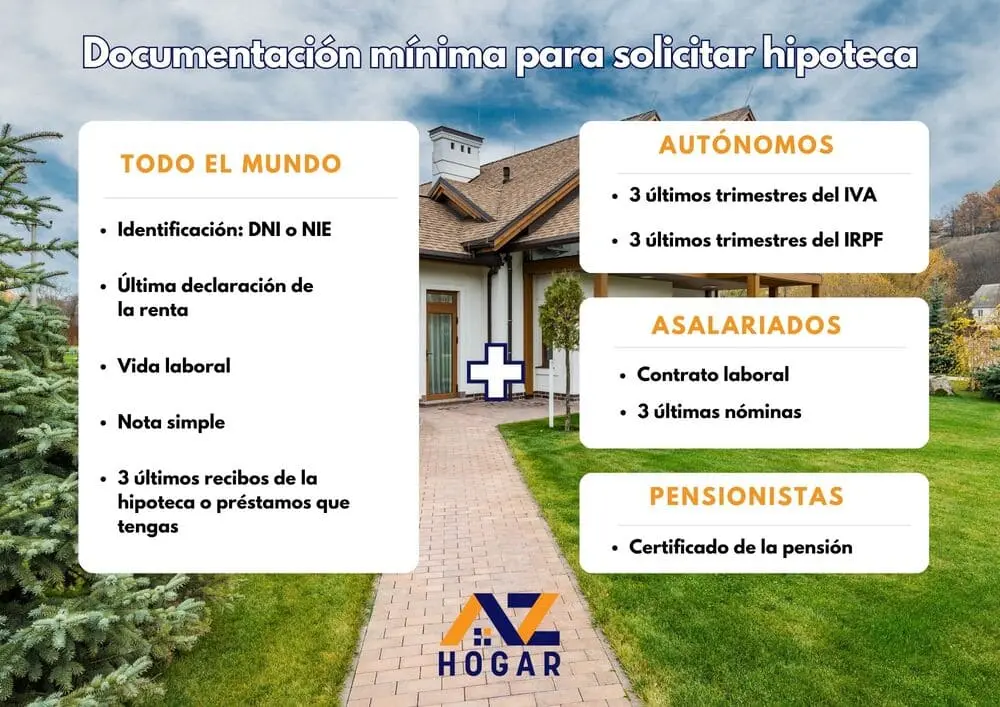

Documentación para solicitar la hipoteca

Te recomendamos que la recopiles de forma que se pueda leer perfectamente, limpia, ordenada y cuando tengas todos los documentos listos.

Tu bróker hipotecario o banco te indicará la documentación que necesitas, pero esta es la documentación básica que necesitarás:

Encontrar la mejor hipoteca

Como sabemos que encontrar la hipoteca que mejor se adapte a tus circunstancias es un proceso complicado y que, usualmente, los bancos conceden hipotecas del 80%, en AZ Hogar te ayudamos a encontrar la mejor hipoteca para ti, incluso de hasta el 100% de financiación.

No te preocupes más y confía en los mejores profesionales. Confía en AZ Hogar.